Les banques d’investissement ont connu la plus forte activité jamais connue, totalisant plus de 33 milliards de dollars de comissions au premier trimestre 2021.

Ajoutée aux frontières de plus en plus floues entre travail et vie privée durant la pandémie, cette charge de travail croissante aurait contribué au départ de 85 % des analystes en banque d’investissement au cours de leurs deux premières années.

Contrairement à leurs aînés, les millénials accordent beaucoup plus d'importance à leur équilibre entre vie professionnelle et personelle. Il n’est donc pas surprenant de voir de jeunes banquiers débuter leur carrière ou se réorienter dans le private equity ou la tech ; deux secteurs d’activité qui rémunèrent relativement bien et dont l’environnement de travail est plus détendu.

Dans ce contexte, que font les banques pour attirer et retenir leurs jeunes talents ?

Découvrez les initiatives lancées par Barclays, Citigroup, Goldman Sachs, Moelis & Co et bien d’autres, pour tenter d’y parvenir.

En résumé

85 % des analystes quitteraient les banques d'investissement au cours de leurs deux premières années.

De nombreuses grandes banques d'investissement réagissent en lançant des initiatives visant à attirer et à retenir les jeunes talents.

L'amélioration de l'équilibre entre vie professionnelle et vie privée, l'introduction d'initiatives de soutien à la santé mentale des employés ou l'investissement dans la technologie seront-ils des éléments clés pour y parvenir ?

Réévaluer la culture bancaire traditionnelle

Durant la crise sanitaire, bon nombre de salariés de la banque ont pris conscience que les semaines de travail de 100 heures n’étaient pas viables. Certains ont tout bonnement quitté le secteur, tandis que d’autres ont commencé à faire pression pour obtenir un changement.

En conséquence, de nombreuses banques ont mis en place plusieurs mesures pour repenser leur ADN et se débarrasser de l’image d’un secteur éreintant afin de créer un environnement de travail plus durable. Voici quelques-unes des initiatives lancées :

1. Comment Barclays améliore l'équilibre entre vie professionnelle et vie privée

Barclays a lancé une politique baptisée « Pencils down » pour empêcher ses collaborateurs juniors de travailler entre 21 heures le vendredi et 9 heures le dimanche. Dans le cadre de cette initiative, les banquiers seniors ne contactent plus leurs collaborateurs juniors le week-end, à moins de travailler en direct sur une transaction urgente. Autre nouveauté, passé vendredi midi, les seniors ne peuvent plus attribuer de travail pour le lundi suivant.

Barclays encourage également ses plus jeunes collaborateurs à prendre cinq jours de congés consécutifs, deux fois par an, afin d’équilibrer leur équilibre travail/vie privée.

John Miller, Global Head of Banking Coverage, a déclaré que Barclays est « tout à fait conscient » des défis auxquels sont confrontés les banquiers juniors, et souhaite donc « répondre à ces défis avec détermination et empathie, et s’assurera d’investir les ressources nécessaires pour préserver la santé mentale de ses équipes. »

2. Comment Moelis & Co et Citigroup remanient les politiques en matière de pitchbook

Moelis & Co a essayé de réduire la charge de travail induite par la création de pitchbooks afin d’améliorer le quotidien des banquiers juniors et leur satisfaction au travail. Le groupe a modifié ses pitchbooks en vue de :

- limiter la taille des pitchbooks pour les transactions qui sont encore au stade de projet ;

- encourager les seniors à approuver la structure des pitchbooks avant que les analystes ne produisent le contenu, pour éviter une perte du temps ;

- s’assurer que les pitchbooks ne peuvent pas être modifiés 12 heures avant la date limite.

Citigroup a également introduit une politique similaire et a imposé une limite de 15 pages aux pitchbooks.

3. Comment Citigroup optimise le travail hybride

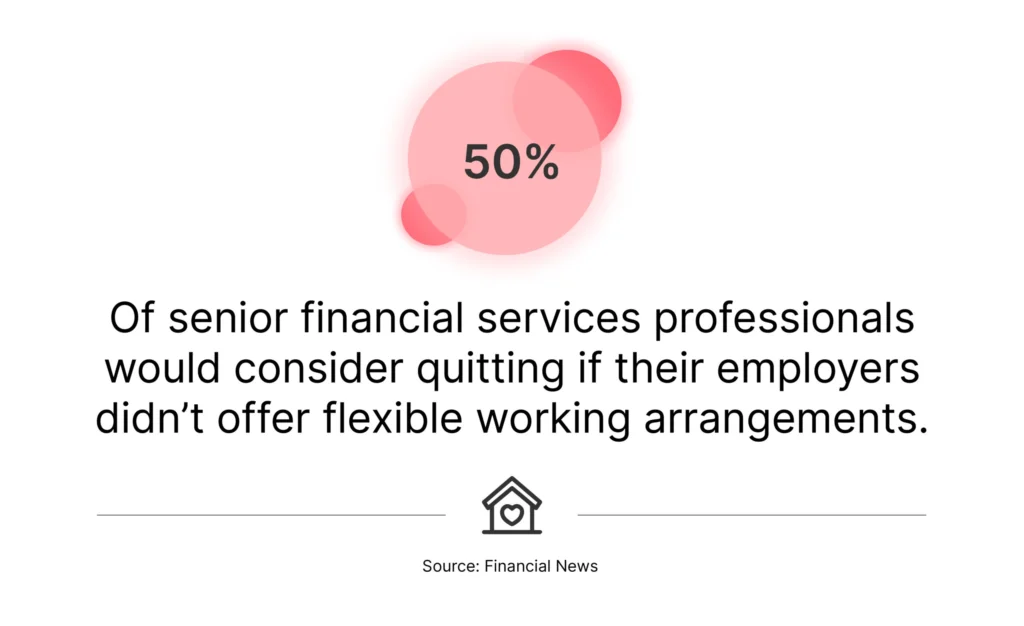

En juillet, une enquête de Financial News conduite auprès de 110 professionnels expérimentés des services financiers a révélé que 50 % d’entre eux envisageraient de démissionner si leur employeur ne mettait pas en place une politique de travail flexibles. Seuls 10 % d’entre eux souhaitaient retourner au bureau à temps plein.

James Bardrick, dirigeant la division UK de Citigroup, souligne « l’importance croissante du nombre de jours de travail au bureau dans la politique de l’entreprise ». Il reconnaît que « la pandémie a été un accélérateur en termes de flexibilité du travail et a permis de constater que l’entreprise peut fonctionner tout aussi efficacement lorsque les collaborateurs passent une partie de leur temps de travail à la maison. »

Néanmoins, brouiller les frontières entre la maison et le travail peut aussi contribuer à l’épuisement professionnel. Citigroup a ainsi introduit de nouvelles mesures visant à prévenir l’épuisement de ses collaborateurs associé à une surutilisation de Zoom et le sentiment d’isolement qu’ils peuvent éprouver en travaillant à domicile.

Jane Fraser, CEO de Citigroup, a déclaré avoir mis en place des « vendredis sans Zoom » pour encourager ses collaborateurs à passer du temps loin des écrans. De plus, Elinor Hoover, Head of Consumer Products Group, a également lancé divers événements virtuels dont des quizz pour créer du lien avec les 60 banquiers juniors du département.

Personne ne s’attend à ce que la culture bancaire change du jour au lendemain. Cependant, ces nouvelles politiques pourraient favoriser le développement d’initiatives vertueuses dans le secteur.

Priorité à la santé mentale des employés

Deux professionnels de la finance sur trois ont souffert de pathologies liées à la santé mentale, en raison d’un facteur professionnel., selon Reuters.

Plusieurs analystes ont souligné que le secteur de la banque d’investissement exerce une « pression énorme » sur la santé mentale des salariés juniors, car ces longues heures de travail « normalisées » impliquent également un manque de vie sociale, de contacts familiaux, de rencontres ou d’activité physique.

Néanmoins, ces conversations ont suscité des changements positifs dans le secteur, car de nombreuses banques d’investissement de premier plan ont pris des mesures concrètes pour améliorer la santé mentale de leurs collaborateurs au travail.

4. Comment JPMorgan Chase & Co et Goldman Sachs fournissent des services internes de santé mentale

Les analystes démissionnaires ont signalé que les conditions de travail durant la pandémie ont généralisé l’épuisement professionnel chez les banquiers juniors. De nombreux banquiers recrutés depuis moins d’un an n’ont jamais vu leurs collègues ou leur supérieur autrement qu’à l’écran, ce qui a favorisé une culture d’isolement.

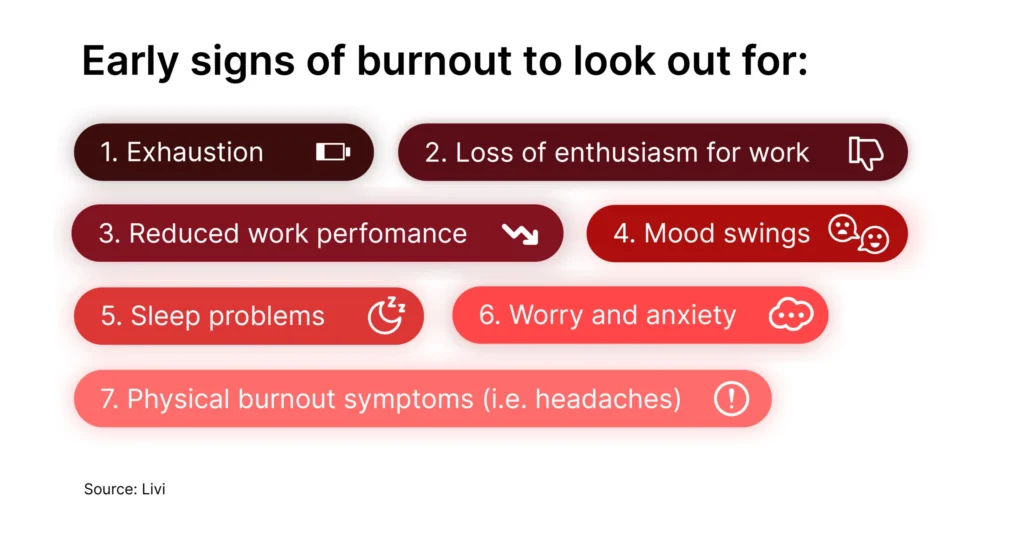

En télétravail, les seniors ont davantage de mal à repérer les signes avant-coureurs d’un épuisement professionnel chez leurs collaborateurs juniors et à agir pour prévenir une telle situation.

JPMorgan Chase & Co soutient ses collaborateurs en recrutant des conseillers en santé mentale sur ses sites à travers le monde, notamment à New York, dans le Delaware, à Chicago et à Londres. Le groupe a développé un programme interne d’aide aux collaborateurs, comprenant des services de conseil et d’orientation gratuits et confidentiels à court terme.

Beth Robotham, Executive Director de Goldman Sachs, a également répondu à cette crise en formant des secouristes en santé mentale pour observer le langage corporel de ses collaborateurs afin de signaler tout signe d’épuisement professionnel et de mieux les soutenir.

5. Comment Houlihan Lokey récompense le personnel avec des R&R

L’une des principales raisons avancées par les banquiers juniors quittant leur poste après deux ans est qu’ils se sentent surmenés et sous-estimés.

La banque d'investissement Houlihan Lokey a reconnu la nécessité de mener des initiatives de bien-être à l’échelle du groupe et a récemment introduit une nouvelle mesure pour encourager les collaborateurs à se déconnecter du travail et à recharger leurs batteries. Le groupe a offert à l’ensemble de ses collaborateurs des services financiers dix jours de vacances all-inclusive.

Cette récompense a été annoncée par le groupe en interne avec les précisions suivantes :

- Tout collaborateur de la division des finances d’entreprise des États-Unis peut bénéficier de ce voyage (dans une gamme de destinations présélectionnées en Amérique du Nord, en Europe et en Asie).

- S’il ne souhaite pas prendre de vacances, le collaborateur peut offrir le voyage à n’importe quel membre de sa famille ou à un ami, ou l’échanger contre un don à une association.

- Ce voyage ne remplace pas le bonus habituel des salariés et n’impacte pas leur montant.

Investir dans la technologie

Les banques se tournent de plus en plus vers la technologie afin d’aider les banquiers juniors à se libérer du temps et accroître leur satisfaction au travail.

Plusiers groupesttels que Goldman Sachs, Barclays et Moelis & Co ont pris diverses initiatives pour automatiser les tâches quotidiennes des analystes, telles que la production de pitchbooks et la modélisation financière.

6. Comment BNP Paribas automatise les tâches fortement manuelles

BNP Paribas fait gagner du temps à ses banquiers en automatisant les tâches manuelles du quotidien, telles que le formatage PowerPoint et la mise à jour des classeurs Excel.

Julien Polenne, responsable de la transformation de l'IB, reconnaît que : "Nos ressources sont précieuses mais rares. Nous devons les préserver pour éviter de perdre du temps sur des tâches à faible valeur ajoutée. Avec UpSlide, nos équipes peuvent se concentrer sur leur cœur de métier."

Aujourd'hui, nous passons trop de temps sur des tâches à faible valeur ajoutée. Les banquiers de demain ont besoin d'outils surpuissants comme UpSlide pour augmenter leur productivité. La clé du succès est de connaître les bons outils.

Julien Polenne

Heaf of IB Transformation

Les banquiers juniors de BNP Paribas utilisent la solution N°1 de branding et de productivité de Microsoft, UpSlide, pour simplifier le processus de création de pitchbooks, ce qui leur donne finalement plus de temps pour créer des livrables de meilleure qualité.

Huw Richard, Global Head of Digital Investment Banking chez JPMorgan Chase & Co, s’appuie également sur la technologie pour soulager les banquiers juniors des tâches manuelles chronophages : « Il ne s’agit pas de travailler moins. Le but est de permettre aux collaborateurs de travailler sur des tâches qu’ils apprécient. » Ces nouveaux efforts en matière de bien-être des collaborateurs permettront de fidéliser ces derniers et d’attirer de nouveaux talents, peut-être même issus d’un bassin plus diversifié.

7. Comment Goldman Sachs utilise les technologies innovantes

Goldman Sachs investit dans la technologie pour améliorer la communication quotidienne entre les banquiers juniors et seniors.

Luke Sarsfield, COO, a présenté un nouveau service développé en interne, "ASK GS", qui répond rapidement à toutes les questions d’ordre général que les banquiers juniors peuvent se poser. D’après lui, la solution a réduit de 98 % le nombre d’échanges d’e-mails entre les analystes, ce qui a permis aux collaborateurs juniors et seniors de gagner un temps précieux.

L'entreprise a également redéfini le rôle de son équipe Strats (précédemment connue sous le nom d'ingénieurs financiers ou de scientifiques des données) pour créer un front d'ingénierie unifié qui travaille directement avec les banquiers et les clients, avec deux objectifs clés à l'esprit:

- numériser les flux de travail des banquiers grâce à des outils qui améliorent la productivité et la qualité de vie ;

- d'utiliser la technologie qui permet d'engager les clients d'une manière plus moderne et axée sur les données.

Conclusion

Dans le contexte actuel, porté sur la technologie, les salariés juniors veulent voir que leur entreprise investit en eux. Les entreprises qui mettent à disposition de leurs collaborateurs des outils innovants pour simplifier leur quotidien seront davantage susceptibles d'attirer de nouveaux talents.

Attirer et retenir des talents de qualité devient de plus en plus difficile pour les banques d’investissement. Cependant, cet obstacle aura le mérite d’inciter un changement positif dans l’ensemble du secteur. Les banques introduisent de nouvelles initiatives et changent leur politique pour créer un environnement gratifiant et équilibré pour leurs collaborateurs.

Outre la fidélisation des employés, les entreprises observeront également des effets positifs sur le niveau de productivité global, car les salariés heureux sont 13 % plus productifs. Mel Newton, Head of Financial Services Workforce Consulting chez KPMG abonde : « Qu’est-ce qui stimule réellement la productivité sur le lieu de travail : de gros horaires ou des salariés heureux ? » Vous obtiendrez bien plus d’un groupe de personnes qui aiment travailler, apprécient l’entreprise et se sentent valorisées.

Suivre sur LinkedIn pour rester au courant de nos mises à jour spécifiques à l'industrie !